A B C D E F G H I J K L M N O P Q R S T U V W X Y Z

Définition :

Par définition, une agence de notation (rating) est une personne morale (entreprise ou institution) dont la mission est de faire des notations de collectivités pour d’autres entreprises en suivant des lignes directrices (ou des critères) prédéfinies par des acteurs du marché ou tout simplement par une réglementation.

Un peu d'histoire :

Les agences de notation ont vu le jour à la fin du 19ème, début du 20 ème siècle. Le but au départ était de donner des informations sur les entreprises privées.

Les premières agences de notation financière étaient Fitch Ratings, Moody’s, Standard & Poor . Elles travaillaient avec rémunération suite à la demande de collectivités publiques et d’entreprises privées désireuses d’être évaluées, mais en indépendance vis-à-vis de ces dernières. La notation se fait en fonction de critères financiers évidemment, mais aussi moraux, sociaux et écologiques.

Il faut attendre jusque dans les années 1970 pour que la notation financière s'impose aux Etats-Unis : ce fût consécutive à la faillite de la première entreprise de chemin de fer américaine, (la Penn Central Transportation Company) qui créa la surprise.

En France, la première agence de notation est l'entreprise ARESE (Agence de Rating Environnemental et Social des Entreprises) créée en 1997. En 2002, Arese fut engloutie par l’agence de notation créée par Nicole Notat, connue encore sous le nom de Vigeo.

Aujourd'hui :

On dénombre environ 150 agences de notation financière dans le monde, seule quelques unes ont une vocation mondiale. Dans la première décennie 2000, trois d'entre elles "The big Three" réalisent plus de 90 % du chiffre d'affaires : Moody's ; Standar & Poor's et Fitch Rating.

Comprendre le système de notation :

De façon simplifiée et résumée, les critères sur lesquels se fondent la notation concernent :

- pour les entreprises : les critères comptables, de gestion, l'analyse des risques, les perspectives économiques (état du marché : part, saturation, international ou local, croissance...).

- Pour les Etats : la situation économique, la situation politique générale, la poilitique monétaire et budgétaire.

Il s'agit donc d'un savant mélange entre données de gestion et données purement comptables.

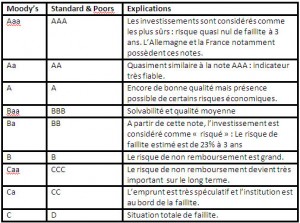

Exemple : L'échelle de notation selon le barème de l'agence de notation Standard and Poor's:

- AAA : Risque nul pour le créancier

- AA : L'émetteur est fiable

- A : Un risque faible est présent

- BBB : Solvabilité moyenne

- BB : Risque de spéculation

- B : Probabilité de remboursement incertaine

- CCC : Risque important de non-remboursement

- CC : Emprunt spéculatif, risque de faillite

- D : L'emprunteur est en faillite

Pour approfondir le sujet : Barème de notation des agences :

On partage ces notations en deux grandes familles :

Les notes comprises entre AAA et BBB font partie de la catégorie « Investissement » ou « High Grade »

Les notes inférieures, jusqu’à D, sont comprises dans la partie « spéculative ».

Distribution de « + » et de « – » :

Les notes peuvent également être complétées par des « + » ou « - » ou des « 1″ ou « 2″. On peut ainsi croiser des notations telles que AA+, A-, Aa2 : cela permet simplement d’affiner la note des emprunteurs.

Chaque agence a son propre barème de notation qui s’établit schématiquement de A à D, avec des échelons intermédiaires.

Standard & Poor’s (qui évalue 123 pays et près de 6.000 entreprises) attribue ainsi sa note de triple A (AAA) pour des Etats vertueux comme l’Allemagne où le risque de défaut est quasi nul. Viennent ensuite les investissements de bonne qualité (AA+, AA et AA–), de moyenne qualité (A+, A et A–), puis de qualité moyenne inférieure (BBB+, BBB et BBB–). C’est là que s’arrête la catégorie dite « investissement ». A partir de BB+, les dettes sont rangées dans la classification « high yield » (haut rendement) et considérées comme spéculatives (BB+, BB et BB–) et hautement spéculatives (B+, B et B–). Enfin, les situations au bord de la faillite (CCC+, CCC et CCC–) et celles où le défaut de paiement est avéré (D).

Dès lors, la dégradation d’une note («@rating») a un impact immédiat sur le coût de financement de l’emprunteur (plus la note est mauvaise et plus le coût de la dette se renchérit) et, très souvent, elle provoque une baisse du cours de Bourse. A l’inverse, une entreprise notée « AAA » obtiendra des taux d’intérêt plus avantageux et jouira d’une belle cote de confiance.

Dans ces conditions, on comprend que les décisions des agences de notation soient scrutées de très près par la communauté financière.

Remise en cause des agences :

Leur indépendance a été mise en cause dans l’affaire Enron et elles ont été critiquées pour ne pas avoir vu venir la crise des subprimes et avoir ensuite tardé à réagir. On les accuse aussi d’avoir aggravé les problèmes de dettes publiques de certains pays de la zone euro en dégradant la note de pays comme la Grèce ou le Portugal…

Vers une agence de notation européenne ? :

Article du Monde (13/03/2012) :

La dégradation de la note souveraine de la France par Standard & Poor's, vendredi 13 janvier, a ravivé un débat qui refait régulièrement surface depuis deux ans : faut-il créer une agence de notation européenne ?

Ce projet soulève toutefois plusieurs questions : quelle forme pourrait prendre une nouvelle agence de notation européenne ? Quelle en serait la valeur ajoutée ?

Vision anglo-saxonne et vision européenne. Les arguments invoqués en faveur de la création d'une agence européenne de notation sont multiples. Il s'agirait, tout d'abord, d'introduire davantage de concurrence dans un secteur aujourd'hui dominé par trois acteurs. Standard and Poor's, Moody's et Fitch Ratings se partagent en effet plus de 90 % du marché, une situation qui confère aux membres de ce "Big Three" une grande capacité d'influence. Créer une nouvelle agence de notation serait un moyen de disposer d'une plus grande diversité de points de vue, dans la mesure où une note est une opinion, un avis donné sur la base d'une analyse.

D'aucuns considèrent par ailleurs que la structure actuelle du secteur de la notation financière ne permet pas une bonne prise en compte des enjeux spécifiques à l'Europe. Il est ainsi parfois reproché aux "Big Three" de se fonder sur une vision anglo-saxonne de la notation financière, centrée sur les préoccupations des investisseurs américains. Le président de l'Autorité des marchés financiers (AMF), Jean-Pierre Jouyet, a quant à lui déclaré avoir "le sentiment qu'on se fait un peu plus de publicité en dégradant les États européens qu'en notant le bilan des banques américaines".

Afin de bénéficier d'une approche mieux adaptée au contexte européen, le ministre allemand des affaires étrangères Guido Westerwelle demande d'ailleurs la création d'"agences de notation indépendantes, européennes, qui n'ont pas d'intérêts politiques ou économiques à s'attaquer à l'Europe et à la défense des intérêts de l'Europe". Ces agences pourraient retenir d'autres indicateurs d'évaluation du risque, ou, à tout le moins, pondérer différemment les critères existants.

La question de la rémunération par les clients-investisseurs. La confiance qui serait accordée par les investisseurs à une nouvelle agence européenne dépendrait toutefois de sa capacité à éviter les reproches adressés aux "Big Three" en termes d'indépendance.

La transparence du fonctionnement des agences de notation et leur impartialité ont en effet été mises en cause à la suite de la crise financière de 2007-2008, du fait des risques de conflits d'intérêts tenant au principe de l'émetteur-payeur : aujourd'hui, ce sont les entités qui émettent des produits financiers qui rémunèrent les agences pour leur évaluation ; les agences seraient par conséquent davantage incitées à donner une note qui convienne à leurs clients qu'à veiller à ce que cette note soit un reflet fidèle du risque que présente le produit. Les notations des dettes souveraines sont moins susceptibles de susciter des conflits d'intérêts, puisqu'elles ne sont pas, la plupart du temps, sollicitées par les États, mais réalisées à l'initiative des agences elles-mêmes.

Cela n'a pas suffi à écarter toute suspicion quant aux motivations de leurs décisions : le gouverneur de la Banque de France, Christian Noyer, estimait ainsi en décembre dernier que leur méthodologie et les justifications de leurs notations tendaient parfois à devenir plus politiques qu'économiques. La création d'une agence européenne de notation pourrait, si elle s'accompagnait de garanties adéquates, permettre de répondre à ces critiques.

Agence publique ou agence privée ? Il faudrait alors encore préciser le statut de la nouvelle agence : s'agirait-il d'une organisation publique ou privée ? Une agence de notation publique pourrait se heurter à la défiance des investisseurs, qui pourraient douter de son indépendance à l'égard des pouvoirs publics et des États qu'elle aurait pour mission d'évaluer. De plus, une telle solution a clairement été écartée en septembre 2011 par le président de la Commission européenne, José Manuel Barroso.

Quant à l'hypothèse d'une agence privée, le cabinet de conseil Roland Berger s'en est saisi à l'automne 2011 : avec le soutien d'acteurs publics et du secteur financier allemands, il a lancé une initiative en faveur de la création d'une agence de notation européenne basée à Francfort, qui prendrait la forme d'une fondation à but non lucratif. L'agence serait financée par les investisseurs qui utiliseraient ses notations, et non par les entités émettant les produits financiers, ce qui permettrait en principe de garantir son indépendance.

La piste d'une "fondation européenne de notation du crédit" a également été évoquée par le parlement européen dans une résolution de juin 2011. Europe Ecologie-Les Verts, et notamment le conseiller économique d'Eva Joly, l'eurodéputé Pascal Canfin, défendent une solution similaire : ce dernier, interrogé par LeMonde.fr, s'est prononcé en faveur d'une agence de notation qui associerait les secteurs public et privé, dans l'objectif de réunir l'ensemble des parties prenantes (des États aux investisseurs, en passant par la Commission européenne, les banques centrales et les agences de notation) afin d'éviter les risques de conflits d'intérêts.

Alors que les projets de création d'une agence de notation européenne semblent foisonner, les perspectives d'avenir d'une telle structure restent pourtant incertaines : dans quelle mesure parviendrait-elle à s'imposer face aux "Big Three", dans un secteur où l'expérience et la réputation de l'institution jouent un rôle déterminant ?

Par ailleurs, sa création ne suffirait pas pour autant à remédier à un autre problème souligné par les détracteurs des agences : l'importance excessive que les investisseurs accordent aux notations, auxquelles de nombreux textes et réglementations font référence, mais, selon les termes de Michel Barnier, "ne devraient être qu'un avis parmi d'autres". Interrogé par Le Monde, le commissaire européen aux services financiers n'a pas "fermé la porte à [l']idée" d'une agence de notation européenne, mais semble privilégier l'adoption d'"une législation rapide, dure et s'appliquant à toutes les agences pour diminuer la dépendance aux notes".